1.越南消费贷市场规模概述

越南的消费信贷指通过提供贷款为个人提供消费服务的一种信贷形式,可以由不同形式的信贷机构提供,包括商业银行和消费金融公司(FinCos),其信贷用途主要包括购买车辆,家具和家庭用品;学习、医疗、旅游、文化和体育活动款项;住房改善等。

消费信贷是越南近几年来发展非常快速的领域之一。根据越南国家金融监督管理委员会(NFSC)的数据显示,截至2017年底,越南消费信贷市场增长了65%,而2016年的增长率为50.2%。据预测,到2019年,越南消费信贷市场将从目前的600万亿越南盾(约合264.5亿美元)增长到1000万亿越南盾(约合440亿美元)。

截至2017年底,越南国家总体信贷增长率在18.7%-19.3%之间,中长期贷款占信贷总额的53.7%。消费信贷余额占贷款余额总额的比例,从2016年的12.3%,上升到2017年的18%。住房相关贷款在消费信贷余额总额中的占比最大(为52.9%),家电和车辆相关贷款占比分别为15.3%和8.3%。

商业银行占消费信贷市场的比例从2016年的39%,上升至2017年的45.7%。股份制商业银行和金融公司的市场占比从2016年的47%,下降至2016年的42%。

但需注意的是,这些消费信贷数字增长的背后,有很大一部分原因是行业将住房购买也计入消费信贷中,而这在监管当局出台的对消费信贷的定义及用途规定中是暂不涉及的。据统计数据显示,尤其是来自商业银行的消费信贷中约50%以上用于住房购买,为此也有行业专家呼吁要重新界定消费信贷含义。

越南消费信贷市场的快速发展,主要有以下原因:

家庭最终消费支出的增长。2016年,家庭最终消费支出占国民生产总值(GDP)比例为64.4%,高于全球平均水平(全球均值为58.3%),以及中低收入国家的平均水平(54.3%)

人口结构和城市化发展带来对住房需求的增加。当前,越南市场70%的成年人年龄在35岁以下。随着国家城市化发展的不断推进以及可负担住房供给的增加,以及渴望拥有更加独立的生活,更多年轻人从其父母家中搬出。这导致住房按揭贷款需求的大增。

科技的发展。互联网和智能手机渗透率逐步提高。很大一部分人口正在逐步从现金支付转向银行支付,并愿意为他们的生活需求借钱。

2.目标客群

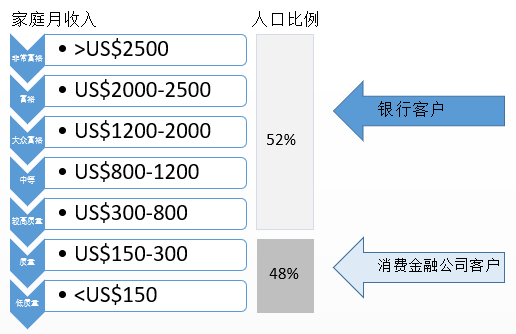

银行金融机构服务的客户群体和消费金融公司有一定的分层。银行金融机构主要服务于月家庭收入在300美元以上的客户群体,这部分客群占总人口的52%;而消费金融公司主要服务于月家庭收入在300美元以下的社会大众和低收入群体。

资料来源:StoxPlus,宁圣企业管理研究院整理

3.信贷服务载体

目前,越南市场上主要的信贷载体包括POS机、现金贷款、信用卡、P2P等,以及支付中介机构。

资料来源:StoxPlus,宁圣企业管理研究院整理

POS机市场已相对较为饱和,平均一个零售点会有2-3家消费金融公司向同一消费者提供贷款。发展趋势从初级的POS产品到在线和数字化产品,包括有担保或无担保的现金贷和信用卡贷款等,这些产品在服务低收入客户和促进普惠金融发展方面有较好的市场潜力。

现金贷款是将服务渗透至48%的大众和低收入人群的有效方式。无担保贷款额度通常位于1-1000万越南盾之间,期限从30天直至3年,取决于客户的信用历史。这种方式允许消费金融公司增加贷款总量,同时可以快速评估、分散和管理风险。不仅是传统信贷机构,金融科技公司也开始通过互联网或移动手机渠道,以最快速和最方便的方式,向这部分客群提供有担保或无担保现金贷款。随着智能手机使用者不断增多,为线上放贷机构提供了巨大的客户基础,部分机构甚至承诺借款人无需亲自到现场申请和领款。

信用卡也是用于支持客户应对紧急现金需求的工具。这一信贷形式的兴起主要源于消费行为的变化,随着金融和技术服务基础设施的不断提高,消费者越来越倾向于使用非现金交易和电子商务。从贷款申请到信用卡支付较为直接和快速的流程增加了客户的满意度。对于信用卡发行方而言,信用卡产品为其提供了大量的客户信息,如客户身份信息、信用记录、消费行为等。

P2P是一种更为高效和广覆盖的点对点信贷服务平台,也是伴随着支付基础设施的不断完善以及人们在消费和信贷理念上的转变而逐步创新发展起来的新形式,目前还处于发展初期,其模式以提供信贷中介服务为主,自身不参与放贷。

4.消费信贷产品相关政策

2016年12月以前,越南没有针对消费信贷制定完整的监管框架。在2014年发布的第39号法案(No.39/2014 / ND-CP)中,监管层对银行金融机构开展的消费信贷进行了简单的界定。2016年12月30日,越南央行颁布了关于信贷机构和外资银行从事借贷活动的规定(No.39/2016/TT-NHNN,自2017年3月15日开始生效)以及关于消费金融公司开展消费信贷活动的规定(No. 43/2016/TT-NHNN,自2017年3月15日开始生效)。越南监管层对消费信贷产品在额度、期限、利率、合同、支付方式、信息披露等方面都进行了相关规定,具体如下:

借款限额:一般而言,FinCo在某个时间向一个借款人提供的消费贷款不高于1亿越南盾(约合4400美元)。用于购买汽车的贷款除外,汽车将被用来做贷款的抵押物。

支付方式:如果贷款金额低于1亿越南盾,贷款只能直接支付给个人借款人。如果贷款超过1亿越南盾,也可以直接支付给提供商品或服务的商家。

如果商家是一家公司,则超过1亿越南盾的贷款必须直接转账给商家。 否则,贷款可能会以现金的方式支付。

借款期限:贷款期限没有限制,可以采用与客户协商的方式决定。

利率上限:目前,FinCo对消费贷没有利率上限。尽管“民法典”一般规定利率上限20%,但是根据专门的银行和消费贷法规,FinCos和客户协商一致后认可的利率和费用可以不参考20%上限。FinCos必须发布消费贷的利率框架,包括适用于每种消费贷款产品的最高和最低利率。

违约利率:逾期消费贷的违约利率上限如下:

- 逾期本金部分,按贷款逾期金额利息的150%收取;

- 逾期利息,按每年10%收取。

利率计算:根据法律,利息必须根据当下的实际贷款余额而不是贷款的原始本金计算。

规定的消费贷合同标准条款:FinCo与其借款人签订的消费信贷合同至少须包含法律规定的合同条款,包括贷款目的,贷款方式,信贷额度,利率,支付和还款机制以及提前还款和终止条款。

法律特别要求在合同中需明确关于利率的各种信息,例如年度基准利率; 确定利率的原则,因素和时间; 适用的逾期利率; 适用的逾期本金利率以及其他费用。

披露要求:FinCos必须在执行合同之前向客户提供一份合同草案供其审阅。 此外,如果客户有要求,FinCos还需要对合同中的特定条款提供额外说明。

FinCos还必须在其总部,服务推广网点和网站上公布其标准合同或合同的一般条款和条件。FinCos还需要向其客户提供此类文件,并确认他们收到此类信息。

服务推广点:FinCos可以设立“服务推广网点”(POSP),将其消费贷产品推广给商家所在地的客户(例如超市或汽车经销商)。但是,POSP的活动仅限于消费者贷产品的介绍和客户信息的收集,而不允许在POSP进行如现金贷的支付和回收等其他活动。

5.主要市场参与者比较

除银行金融机构外,越南市场上提供消费信贷的大型服务商主要包括FE Credit、Home Credit、HS Saison、Jaccs、Prudential Finance等,下表介绍了部分机构的信息。这些机构在越南的平均运营时间都在8年以上,部分为外商在越南设立的分公司。从其拥有的雇员数和销售网点数来看,机构运营主体较为庞大,我们认为运用金融科技改进机构运行效率有很大的合作空间。

机构名称 | 成立时间 | 服务客户数 | 雇员数 | 销售点数 | 主要信贷产品 |

FE Credit | 2010 | 700万 | 15000 | 9000

| 个人贷款、摩托车贷款、耐用消费品贷款和信用卡、保险 |

HD Saison | 2007 | 400万 | - | - | 电子产品、摩托车、汽车和家用电器贷款 |

Home Credit 越南 | 2009 | 676万 | 11500 | 7000 | 摩托车按揭贷款、耐用消费品按揭贷款、现金贷款 |

Jaccs 越南 | 2010 | 20万 | 1000 | 1000 | 摩托车贷款、汽车贷款、个人贷款、信用卡/现金卡、电子产品贷款、家具贷款 |

Prudential Finance越南 | 2008 | - | - | - | 无抵押现金贷款、担保现金贷款 |

资料来源:宁圣企业管理研究院根据公开信息整理

下表展示了部分机构的具体产品信息。

机构名称 | 产品 | 客群 | 额度 | 利率 | 期限 | 申请文件 |

FE Credit | 个贷 | 20-60周岁越南藉人员,月收入300万越南盾 | 可以借入高达7千万越南盾 | 1.75%-3.27%/月 | 6-36个月 | 身份证+户口本/驾驶执照及以下其中一项:电费单、其他消费金融公司的人寿保险合同,收入证明/银行对账单/摩托车驾驶证 |

耐用消费品 | 20-60周岁越南藉人员 | 可以覆盖购买最多三种耐用消费品 | 0%-3.59%/月 | 6-12个月 | ||

摩托车 | 20-60周岁越南藉人员,月收入300万越南盾 | 100%覆盖摩托车的价格 | 1.75%-3.27%/月 | 6-36个月 | ||

Home Credit 越南 | 电器 | 20-60周岁越南藉人员 | 100-4000万越南盾 | 最低0%/月 | 4-24个月 | ID卡 ; 驾驶证或户口本 |

摩托车 | 20-60周岁越南藉人员 | 500-8000万越南盾 | 最低1.39%/月 | 6-36个月 | ID卡; 驾驶证或户口本 | |

现金贷款 | 20-60周岁越南藉人员 | 1000-8000万越南盾 | 最低1.66%/月 | 12-48个月 | ID Card; 驾驶证或户口本 | |

JACCS 越南 | 摩托车 | 特定车辆公司客户、学生、雇员 | 1000-5000万越南盾 | 根据期限设置利率,最高为59.7%/年+2.89% | 6-36个月 | ID卡; 户口本; 收入证明(可选) |

家电 | 雇员、企业主、农民等 | 300万-9600万越南盾 | 根据期限设置利率,最高为50%/年+2.39% | 6-36个月 | ID卡; 户口本; 收入证明(可选) | |

家具 | 雇员、农民等 | 300万-9900万越南盾 | 根据期限设置利率,最高为50.2%/年+2.39% | 6-36个月 | ID卡; 户口本; 收入证明(可选) |

资料来源:宁圣企业管理研究院根据公开信息整理

6.越南消费信贷投资指南

相比全球其他同水平国家消费信贷占其信贷总量的30%相比,越南目前18%的市场渗透率显然还有很大发展潜力,越南市场也表现出一些可持续增长的迹象,主要表现为:

人口结构是越南消费信贷持续增长的关键。城市年轻消费者将是消费群体的重要组成部分。

行业竞争。银行和其他金融机构在市场营销方面非常活跃,在商店海报、户外广告牌、在线社交媒体及其它大众媒体渠道宣传其信贷产品和服务,吸引消费者。

金融科技与移动支付技术的逐步成熟。互联网、支付、大数据、人工智能等金融科技技术的逐渐成熟是消费信贷市场持续向广度和深度拓展的重要工具。

活跃的外商投资。例如HDBank将49%的HDFinance的股份卖给了日本的信用社,Techcombank则将一家早期收购的消费金融公司出售给乐天卡;韩国新汉金融集团以1.51亿美元收购了Prudential Finance的消费金融部门。

境外机构投资越南消费信贷市场,包括成立新的消费金融公司(FinCo)以及参股现有的FinCo,不同方式有不同的条件。

对外资投资消费贷的限制

境外投资者可以通过设立新的FinCo或收购现有FinCo的股份来投资越南的消费贷款行业。境外投资的持股限制和要求取决于投资方法和境外投资者设立或收购的FinCo的公司类型,具体如下:

公司形式 | 外资持股限制 | 对外国投资者的主要要求 |

个人独资企业(SLLC) | 无限制 | 获得其本国得银行牌照; 来自国际信用评级机构的评级稳定; |

有限合伙企业(MLLC) | 对外资持股总额没有限制,境外投资者合计可持股100%。 但是,单个投资者及其关联方的合计持股上限为50%。这一限制也适用于越南投资者。 | |

股份公司 | 境外投资者不得设立股份有限公司。 对于收购现有股份有限公司的股份:单个个人:5%;单个境外组织:15%;单个战略投资者:20%;单个境外投资者及其关联方合计:20% | (a)对于持有权益少于10%投资者:无特殊要求。 (b)持有10%或以上权益的非战略性投资者:获得国际信用评级机构的评级不变或调高;截至上一年末,总资产不少于100亿美元(对于信贷机构的投资者而言);或总注册资本(股本)不少于10亿美元(对于其他投资者)。 (c)境外战略投资者:必须是允许在其本国开展相应金融活动的银行或信贷机构;获得国际信用评级机构的评级不变或调高;至少五年的国际银行和金融活动经验;截至上年年底总资产不找鱼为200亿美元;在越南的任何其他信贷机构中,不得持有超过10%的注册资本。 |

1)成立新的消费金融公司(FinCo)

综上所述,外国投资者可以以SLLC或MLLC的形式设立最高100%的外资持股的FinCo,境外投资者不得以股份公司的形式设立FinCo。

FinCo的创始人所持股份自成立之日起有五年的锁定期,但锁定期内其权益可以转让给其他创始人。

设立FinCo并取得许可主要包括以下步骤:

越南国家银行(SBV)原则上批准:投资者向SBV申请批准成立和运营FinCo;

SBV设立许可证:在原则上批准后,投资者向SBV申请建立和运营FinCo的正式许可;

企业注册证书:FinCo必须向其总部所在的规划和投资部(DPI)申请企业注册证书;

注册资本投入:投资者在FinCo开始运营之前将FinCo的注册资本存入SBV;

许可后步骤:FinCo必须完成各种行政和组织流程,为其正式运作做准备,包括建立其运营体系并通过SBV的审查;

开始运营:FinCo必须在SBV许可证颁发后12个月内开始运营; 否则,SBV可能会撤销许可。

2)投资现有的FinCo

相对于成立一家新的FinCo,境外投资者也可以直接投资现有的FinCo,以利用其现有的网络和资源。关于此种方式外资持股的限制和要求见上表。

外资收购现有FinCo的审批程序取决于其公司形式。

投资现有的SLLC和MLLC FinCo

对于境外投资者收购SLLC或MLLC形式的FinCo股份没有特别的审批要求,实际流程与设立一家新的SLLC或MLLC形式的FinCo类似。

如果资本转移导致FinCo法律形式的转换(例如,从一个投资者的SLLC转换为两个或更多投资者的MLLC),FinCo必须在资本转移审批流程的同时申请SBV批准此类转换。

请注意,境外投资者获得的Finco有限责任公司的股份没有锁定期。

境外投资者获得SLLC或MLLC FinCo股份的主要审批步骤如下:

SBV原则上批准:投资者必须向SBV申请原则上批准资本转移和(如适用)转换FinCo的法律形式。

SBV许可证:在原则上批准后,投资者必须向SBV申请新的的许可证,以便建立和运营FinCo并批准资本转移。 资本转移后对FinCo管理层的变更也将在此步骤中获得批准。

并购批准:虽然现行法律对此没有非常明确的规定,但在获得SBV批准后,境外投资者可能需要向DPI申请并购批准。

企业注册:最后,FinCo必须申请修改其企业注册证书,以反映公司的新投资者。

投资现有的股份制FinCo

收购股份有限公司股份的境外投资者将受到以下锁定限制:

境外战略投资者五年; 持有10%或以上股份的非战略性境外投资者三年。

境外投资者收购私有股份有限公司股份的主要审批步骤如下:

SBV批准:外国投资者收购FinCo 5%或以上股份需要获得SBV的事先批准。

并购批准:虽然现行法律对此没有非常明确的规定,但在获得SBV批准后,境外投资者可能需要向DPI申请并购批准。

存款和支付对价:在SBV批准后30天内,外国投资者必须将购买金额存入其在越南银行开立的VND间接投资资本账户。最后,外国投资者必须通过该账户向卖方支付购买对价。

外资持股比例通知:标的FinCo必须在交易完成后15天内通知SBV其外资持股比例的变化。

如果目标FinCo是国有或上市公司(尽管目前在越南没有任何此类FinCos),根据证券法规可能需要额外的步骤和证券委员会的批准(例如要约收购或场外交易的批准)。

7.中资企业投资越南消费贷案例分析

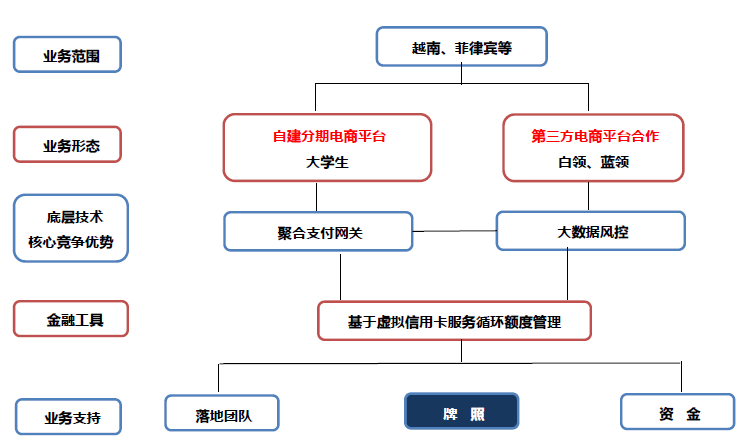

越南市场目前常见的信贷产品以住房、车辆、家电、耐用品相关之外,新兴进入者挖掘其他场景和客群的产品,运用金融科技,以最快的速度占领新利基市场,如面向大学生的消费信贷、更短期的无场景现金贷等。以某中国企业投资的F电商分期平台为例

F电商平台成立于2017年。主要面向越南大学生提供电商消费分期及非学生群体提供小额贷款等服务,商业模式类似于趣店,是当地大学生消费分期服务的唯一提供者。

7.1商业模式

根据越南当地青年群体对于3C、轻奢品的消费偏好,搭建自由电商平台与第三方电商合作的多种消费场景。提供基于该场景下的购物交易及配套的金融服务,赚取商品价差及利息收入。

7.2发展战略

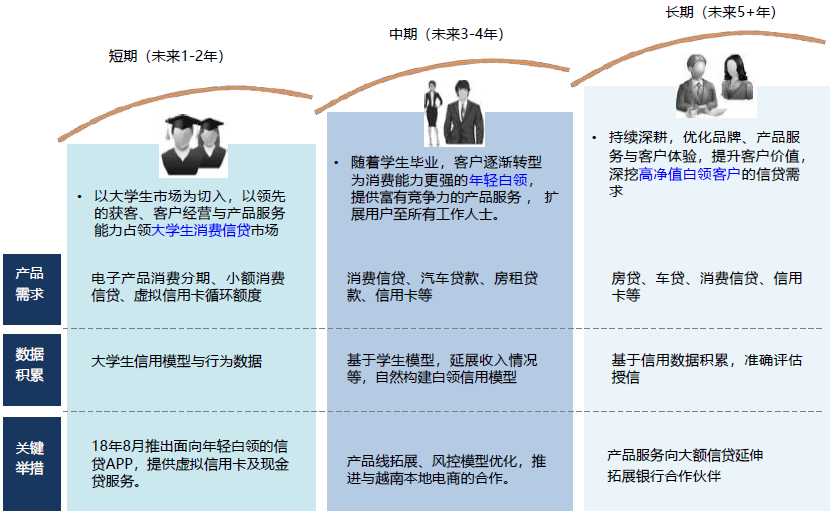

目前,越南市场70%的成年人年龄在35岁以下,根据越南人口结构的特性,扎根于服务目前18-22周岁的大学生群体,伴随着这一群体的年龄的增长,产品也之跟踪迭代,短期内服务于大学生;中期待该批人群进入社会工作之后,逐步转为服务年轻白领的产品;长期来看,该批高学历人才成为社会中坚力量,转化为高净值人群之后,将逐步迭代为房贷、车贷高消费产品。产品生命周期跟随服务群体的生命周期而调整。

7.3电商平台模式分析

市场潜力大

越南目前有400多万大学生,且每年增量约为30-50万左右,至2020 年,大学生规模约为600万人;按每人每月的消费120美金计算,则其消费规模为72亿美金/年。且随着学生毕业,可进一步扩展至白领消费信贷市场。

客户体验佳,产品优势明显

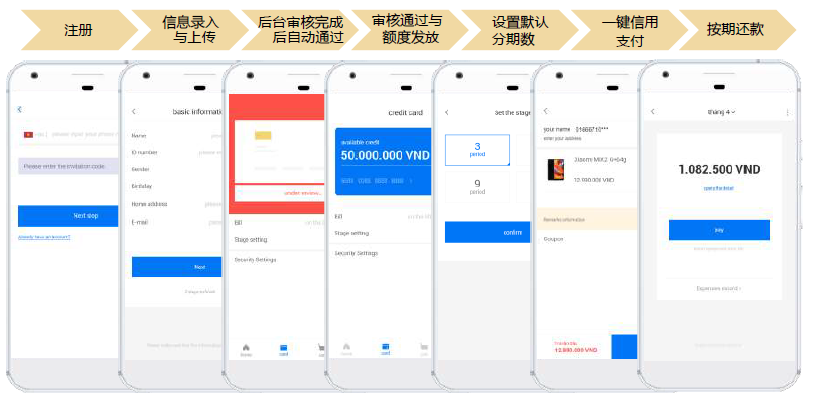

用户在电商平台上购物,可以通过App端、Web端在线完成注册与产品申请下单,整个流程只需要10分钟;消费分期产品申请完成后,在线审批与放款一般当天就能完成,使客户能很快拿到商品,弥补了传统线下消费金融审核周期长的短板。

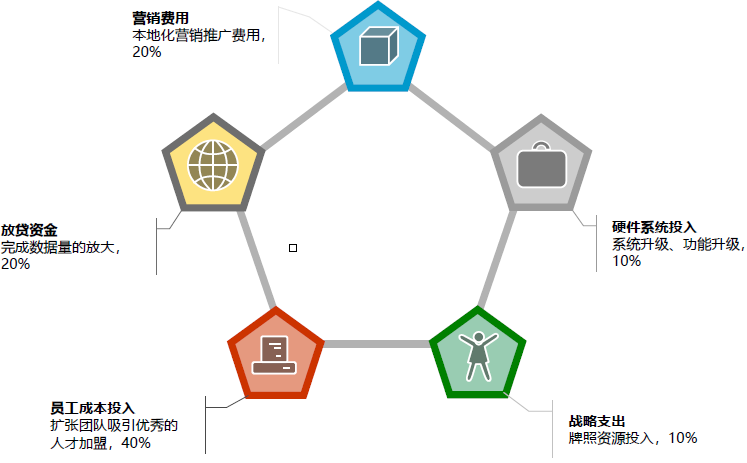

前期投入较大

由于前期需要搭建电商平台,需要投入大量的系统开发维护、本地营销、牌照成本,该部分成本前期至少需要数百万级资金投入。